APUNTES SOBRE LOS CONTRATOS DE COLABORACIÓN EMPRESARIAL SIN CONTABILIDAD INDEPENDIENTE

David Leonardo TRINIDAD ÁLVAREZ(*)

CRITERIO DEL TRIBUNAL

En el presente informe se analizan y desarrollan las obligaciones tributarias que asumen las partes en los contratos de colaboración empresarial sin contabilidad independiente, entre las cuales está la obligación del operador del contrato de emitir el documento de atribución, el cual, de acuerdo a la jurisprudencia del Tribunal Fiscal, solo es posible utilizarlo para trasladar el porcentaje de crédito fiscal, gasto o costo para efecto tributario que corresponda a cada parte contratante, así como los ingresos comunes.

Antecedentes

Los contratos de colaboración empresarial (consorcios, joint venture, etc.) tienen una regulación particular en el ámbito tributario dependiendo de la contabilidad; asì, si tienen una contabilidad independiente de las partes contratantes se constituye en contribuyente del IGV y el IR; sin embargo, si la contabilidad no es independiente, tiene que cumplir una serie de obligaciones formales. En el presente informe nos centramos en los contratos sin contabilidad independiente.

I. Base legal a considerar

- TUO de la Ley del Impuesto a la Renta, Decreto Supremo N° 179-2004-EF (08/12/2004): arts.14 y 65.

- Reglamento de la Ley del Impuesto a la Renta, Decreto Supremo N° 122-94-EF (21/09/1994): art. 38.

- TUO de la Ley del Impuesto General a las Ventas (15/04/1999): arts. 2, incs. m), n) y o); y 9, núm. 9.3.

- Reglamento de la Ley del Impuesto General a las Ventas, Decreto Supremo N° 122-94-EF (21/09/1994): art. 4, núm. 3 y art. 5, núm. 10.1.

- Normas sobre documentos que contribuyentes utilicen para atribución del crédito fiscal y/o del gasto costo para efecto tributario, conforme al Decreto Legislativo Nº 821, Resolución de Superintendencia Nº 0022-98-SUNAT (11/02/1998).

II. La obligación de llevar contabilidad dependiente o independiente

La Ley del Impuesto a la Renta en su artículo 65 ha establecido que los joint ventures, consorcios y demás contratos de colaboración empresarial, perceptores de rentas de tercera categoría, deberán llevar contabilidad independiente de las de sus socios o partes contratantes.

En ese sentido, de ese primer párrafo referido se desprende la regla general, respecto a los joint ventures, consorcios y demás contratos de colaboración empresarial, que los mismos tienen la obligación de llevar una contabilidad independiente a la de las partes que lo integran.

Es que el inciso k) del artículo 14 de la LIR establece que se considerarán personas jurídicas a los joint ventures, consorcios y otros contratos de colaboración empresarial que lleven contabilidad independiente de la de sus socios o partes contratantes.

Entiéndase de ese modo que la legislación tributaria (la referida al IGV e Impuesto a la Renta) han creado una ficción al otorgarle personería jurídica a los citados contratos, para que tributen como contribuyentes de los citados impuestos en forma particular y diferenciándose de las partes que los conforman; sin embargo, como se sabe, para la legislación común solo son contratos asociativos o de colaboración cuya finalidad es emprender un negocio o empresa de forma conjunta por dos o más sujetos, compartiendo riesgos y beneficios.

Sin embargo, existen excepciones a esta regla. Las señalamos a continuación:

i) Contratos en los que por la modalidad de la operación no fuera posible llevar la contabilidad en forma independiente

De acuerdo al artículo 65 de la LIR, cada parte contratante puede contabilizar sus operaciones, o de ser el caso, una de ellas podrá llevar la contabilidad del contrato, debiendo, en ambos casos, solicitar autorización a la Sunat.

Así, la Sunat aprueba o deniega la solicitud en un plazo no mayor a quince (15) días. De no mediar resolución expresa, al cabo de dicho plazo, se dará por aprobada la solicitud.

Se establece como condición que quien realice la función de operador y sea designado para llevar la contabilidad del contrato, deberá tener participación en el contrato como parte del mismo.

Nótese de lo antes referido que, en principio, no se establece un plazo para solicitar la autorización2, pero sí uno para la respuesta. Así, establece la aplicación de la regla del silencio administrativo positivo. Es decir, transcurrido el plazo sin respuesta de la Sunat se entiende por aprobado lo solicitado.

El hecho de que no se presente la solicitud con posterioridad a la celebración del contrato no es sancionado con ninguna infracción, pero sí puede conllevar a otro tipo de infracciones.

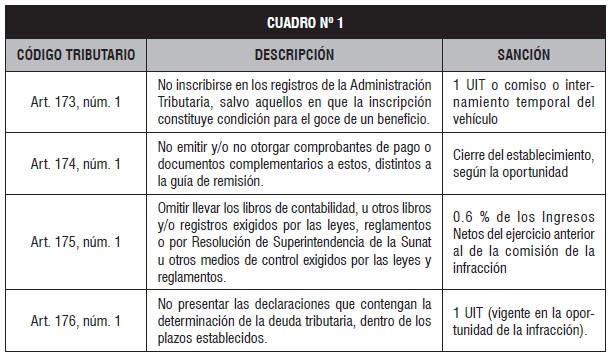

Así, la inobservancia de la citada condición implicaría que el contrato debe llevar contabilidad independiente y, de ese modo, califica como un contribuyente más que al no cumplir con sus obligaciones sería pasible que se le sancione con las siguientes infracciones: (ver cuadro Nº 1).

Otro aspecto a considerar es que el documento es una solicitud para no llevar contabilidad independiente sustentada en la modalidad de la operación, que puede sustentarse en la complejidad u otros motivos razonables que hagan innecesaria o complicada la contabilidad independiente. Así, no basta con comunicar, se debe esperar la respuesta o el vencimiento del plazo; de ese modo, si no se ha cumplido con esta exigencia, se entiende que el contrato debe de tener contabilidad en forma independiente.

ii) Contratos con vencimiento a plazos menores a tres (3) años

Cada parte contratante puede contabilizar sus operaciones o, de ser el caso, una de ellas podrá llevar la contabilidad del contrato, debiendo a tal efecto, comunicarlo a la Sunat dentro de los cinco (5) días hábiles siguientes a la fecha de celebración del contrato.

En este caso, existe la obligación de presentar una comunicación informando a la Sunat de la celebración del contrato, que su plazo de duración es menor a 3 años, entre otra información relevante que se considere; sin embargo, en este caso la comunicación es solo informativa y su incumplimiento solo genera la aplicación de la infracción prevista en el Código Tributario, artículo 176, numeral 2, referida a no presentar otras declaraciones o comunicaciones en el plazo establecido, que se sanciona con el 30% de la UIT vigente al momento de la infracción; de ese modo, la comunicación no es un requisito para aplicar la excepción de no llevar contabilidad independiente.

iII. Obligaciones relacionadas al impuesto a la renta

En los supuestos de la celebración de contratos de coloración empresarial que no están obligados a llevar contabilidad independiente, el último párrafo del artículo 14 de la LIR establece que los joint ventures, consorcios y demás contratos de colaboración empresarial que no lleven contabilidad independiente, las rentas serán atribuidas a las personas naturales o jurídicas que las integran o que sean parte contratante.

En caso de los contratos no tienen la obligación de llevar contabilidad independiente, con relación al Impuesto a la Renta, solo le corresponde reconocer como ingresos la parte proporcional que le corresponde de lo facturado por los servicios del consorcio, el que deberá estar sustentado con el respectivo documento de atribución.

IV. Obligaciones relacionadas al IGV

En general, las operaciones realizadas entre las partes del contrato de colaboración y el contrato propiamente dicho, no tienen mayor efecto o están inafectas del IGV, como se desprende de los literales m), n), y o) del artículo 3 del TUO de la Ley del IGV.

Así, las citadas disposiciones establecen lo siguiente:

“m) La adjudicación a título exclusivo a cada parte contratante, de bienes obtenidos por la ejecución de los contratos de colaboración empresarial que no lleven contabilidad independiente, en base a la proporción contractual, siempre que cumplan con entregar a la Superintendencia Nacional de Administración Tributaria - Sunat la información que, para tal efecto, esta establezca.

n) La asignación de recursos, bienes, servicios y contratos de construcción que efectúen las partes contratantes de sociedades de hecho, consorcios, joint ventures u otras formas de contratos de colaboración empresarial, que no lleven contabilidad independiente, para la ejecución del negocio u obra en común, derivada de una obligación expresa en el contrato, siempre que cumpla con los requisitos y condiciones que establezca la Sunat.

o) La atribución, que realice el operador de aquellos contratos de colaboración empresarial que no lleven contabilidad independiente, de los bienes comunes tangibles e intangibles, servicios y contratos de construcción adquiridos para la ejecución del negocio u obra en común, objeto del contrato, en la proporción que corresponda a cada parte contratante, de acuerdo a lo que establezca el reglamento”.

V. Obligaciones formales

Respecto de las obligaciones formales, la Resolución de Superintendencia Nº 022-98-SUNAT ha dispuesto lo siguiente, considerando las normas del Impuesto a la Renta e IGV relativas a los contratos de colaboración empresarial:

i) Obligación de emitir documentos de atribución para trasladar ingresos, costos, gastos y crédito fiscal del IGV

De acuerdo a la norma citada, el Documento de Atribución es aquel documento que emite el operador del contrato para que los demás partícipes del consorcio, join venture u otras formas de contratos de colaboración empresarial que no llevan contabilidad independiente, puedan sustentar el porcentaje de crédito fiscal, gasto o costo para efecto tributario que les corresponda, de los documentos que sustentan las compras comunes y los ingresos comunes.

Así, entre otras obligaciones se dispone que:

- Debe comunicarse a la Sunat después de diez (10) días de firmado el contrato quién va a realizar las funciones correspondientes al operador.

- El operador fijo solo emitirá documentos de atribución cuando distribuya ingresos y gastos a los partícipes.

- El operador del contrato solo debe emitir mensualmente un documento de atribución por cada partícipe.

- El documento de atribución deberá contener los requisitos mínimos y características establecidas en los artículos 5 y 6 de la R.S. Nº 022-98-SUNAT.

- Cada contrato de colaboración empresarial debe solicitarse un número de serie distinto.

- Para efectos de la autorización de impresión de los Documentos de Atribución, deberá haberse cumplido con presentar la comunicación de la celebración del contrato y quien asume la calidad de operador.

- La emisión, archivo, autorización de impresión, baja y cancelación de documentos no emitidos, así como todas aquellas obligaciones formales derivadas de la emisión de los documentos de atribución se sujetarán a las disposiciones contenidas en el Reglamento de Comprobantes de Pago, R.S. Nº 007-99-SUNAT.

Sin embargo, de acuerdo a la jurisprudencia del Tribunal Fiscal, por ejemplo la RTF N° 05704-3-2013, el citado documento solo es posible utilizarlo para trasladar el porcentaje de crédito fiscal, gasto o costo para efecto tributario que corresponda a cada parte contratante, así como los ingresos comunes.

En citada resolución, el Tribunal Fiscal declaró improcedente el recurso de contribuyente, considerando que el artículo 19 del TUO de la Ley del IGV y el artículo 2 de la Resolución de Superintendencia N° 022-98-SUNAT, regulan solo la posibilidad de trasladar el crédito fiscal mediante un documento de atribución y no así las retenciones del IGV. Así, concluyen que las normas tributarias no han previsto la atribución de retenciones del IGV en el caso de consorcios sin contabilidad independiente a las partes que lo integran, por tanto, las retenciones cuya devolución solicita el contribuyente, sustentadas mediante documentos de atribución, no se encontraban de acuerdo a ley; de ese modo, no es procedente la devolución.

Recordemos que el artículo 2 de la Resolución de Superintendencia N° 037-2002/SUNAT regula el Régimen de Retenciones del IGV, según el cual el proveedor que realice las operaciones sujetas a retención, está obligado a aceptar la retención de su cliente, a quien previamente se le ha calificado como agente de retención. Así, el artículo 7 de la referida Resolución establece que el agente de retención efectuará su labor en el momento en que se realice el pago, con prescindencia de la fecha en que se efectuó la operación gravada con el IGV.

Y que, por su parte, el último párrafo del artículo 19 del TUO de la Ley del IGV dispone que para efecto de ejercer el derecho al crédito fiscal, en los casos de consorcios, joint ventures u otras formas de contratos de colaboración empresarial, que no lleven contabilidad independiente, el operador atribuirá a cada parte contratante, según la participación en los gastos establecida en el contrato, el IGV que hubiese gravado la importación, la adquisición de bienes, servicios y contratos de construcción, de acuerdo a lo que establezca el Reglamento.

Considerando el criterio referido y los sustentos expresados, solo pueden atribuirse: gastos, costos, crédito fiscal e ingresos; y no así otros conceptos que no se hayan referido de forma expresa.

ii) Obligación de llevar un registro auxiliar

La obligación consiste en que el operador del contrato debe llevar un Registro Auxiliar por cada contrato, en el que se anotan mensualmente los comprobantes de pago que den derecho al crédito fiscal, gasto o costo para efecto tributario, así como el documento de atribución correspondiente.

Se establecen las siguientes disposiciones al respecto:

- El Registro Auxiliar deberá contener la información requerida por el numeral 1 del artículo 10 del Reglamento de la Ley del IGV.

- La atribución a cada uno de los partícipes, deberá ser anotada en el Registro Auxiliar en el periodo tributario que correspondan las adquisiciones del contrato.

- El operador deberá consignar en la parte superior de los comprobantes de pago, anotados en el Registro Auxiliar, el nombre del contrato o sociedad de hecho, de tal manera que se pueda diferenciar de los documentos que no pertenecen a dicho contrato.

- La anotación del Documento de Atribución en el Registro de Compras del Partícipe permitirá el ejercicio del derecho al crédito fiscal, constituyendo sustento suficiente para efectos del mismo.

______________________________

(*) Abogado egresado de la Universidad Nacional Mayor de San Marcos (UNMSM). Cursante de la Maestría en Derecho Corporativo y Finanzas de la Universidad ESAN. Asesor legal de TP Invest S.A.C.

1 Al respecto, cabe precisar que la R.S. Nº 022-98-SUNAT establece el plazo de 10 días hábiles para realizar la comunicación.

Gaceta Jurídica- Servicio Integral de Información Jurídica

Contáctenos en: informatica@gacetajuridica.com.pe